(请点击“数据”频道)

2

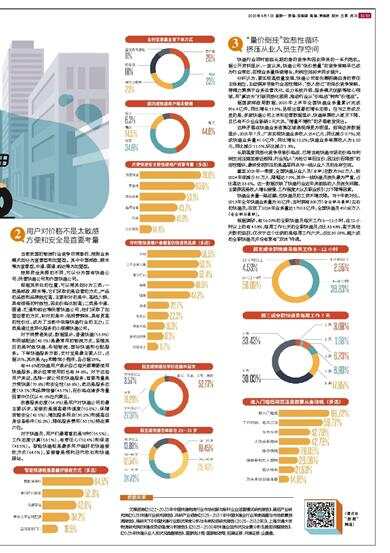

用户对价格不是太敏感

方便和安全是首要考量

当前我国的物流行业竞争非常激烈,按照业务模式划分为直营型和加盟型。其中中国邮政、顺丰等为直营型,中通、圆通、韵达等为加盟型。

按照资金来源的不同,可以分为国有快递公司、民营快递公司和外国快递公司。

根据其所处的位置,可以将其划分为三类:一类是邮政、顺丰等,它们采取的是自营的方式,产品的品质和品牌效应高,主要针对的是中、高档人群,具有很强的时效性,因此价格比较高;二类是中通、圆通、汇通和韵达等民营快递公司,他们采取了加盟经营的方式,针对的是中、低消费群体,具有更高的性价比,成为了当前中低端快递行业的主力;三类是通过差异化服务的小规模快递公司。

对于消费者来说,数据显示,普通快递(53.3%)和同城配送(48.1%)是最常用的物流方式,紧随其后的是时效快递、冷链物流、国际快递和仓配服务。下单快递服务方面,支付宝是最主要入口,占据25%,其次是App和微信小程序,各占据23%。

有44.6%的快递用户表示自己每天都需要使用快递服务,表示经常使用的也有34.6%。对于这些用户来说,选择一家公司的快递服务,首要考量是方便快速(70.6%)和安全性(63.6%),然后是服务态度(53.1%)和品牌信誉(43.7%),而价格在诸多考量因素中仅仅以41.0%位列第五。

改善服务态度(54.9%)是用户对快递公司的最主要诉求,紧接的是提高寄件速度(52.8%)、保障货物安全(42.5%)、增加服务网点(35.2%)和提高自身设备条件(32.2%),降低服务费用(30.1%)排在第六位。

对于快递员,用户们最看重的是守时(55.5%)、工作态度认真(53.1%)、有责任心(52.4%)和保密(48.5%)。智能快递柜是最多用户偏好的快递接收方式(64.5%),紧接着是便利店代收处和快递驿站。

3

“量价倒挂”致恶性循环

挤压从业人员生存空间

快递行业同时面临长期的激烈竞争和因此带来的一系列危机。据公开资料显示,一直以来,快递公司“低价换量”的竞争策略早已成为行业常态,即便业务量持续增长,利润空间却未同步提升。

分析认为,要实现高质量发展,快递公司首先需明确自身的责任主体地位,主动摒弃导致行业恶性循环、“伤人伤己”的低价竞争策略,将精力聚焦于业务运营优化、运力系统升级、服务模式创新等核心领域,用“真功夫”打破同质化困局,推动行业从“价格战”转向“价值战”。

据国家邮政局数据,2025年上半年全国快递业务量累计完成956.4亿件,同比增长19.3%,呈现出显著的增长态势。但与之形成反差的是,多家快递公司上半年经营数据显示,快递单票收入逐月下降,且已有不少企业跌破2元大关,“增量不增收”的矛盾愈发突出。

这种矛盾在快递业务密集区域表现得更为明显。招商证券数据显示,2025年7月,广东实现快递业务收入254亿元,同比减少0.7%;完成快递业务量41.0亿件,同比增长12.2%;快递业务单票收入为6.20元,同比减少11.5%,环比减少1.3%。

长期高度同质化竞争导致价格战,已将当地快递市场的价格与利润空间压缩至接近极限,行业陷入“为抢订单而压价,因压价而降质”的恶性循环,最终受到挤压的是基层网点与一线从业人员的生存空间。

截至2025年一季度,全国快递从业人员(全职)总数为362万人,较2024年底减少31万人,降幅达7.9%,其中一线快递员流失最为严重,占比高达83.6%。这一数据反映了快递行业近年来面临的人员流失问题,主要原因是收入增长缓慢、工作强度大以及职业吸引力下降等因素。

快递业务量一路狂飙,但快递员的工资不增反降。与十年前对比,2013年全年快递业务量为92亿件,当时拥有300万(含全职与兼职)左右的快递员;而到了2024年业务量达1750.8亿件,全国快递员450余万人(含全职与兼职)。

根据调研,有56.09%的全职快递员每天工作8—12小时,在12小时以上的有4.53%,每周工作七天的全职快递员占比33.43%,高于其他天数的组别,仅次于这个比例的是每周工作六天,占比30.03%,超六成的全职快递员并没有享有“双休”待遇。

数据来源

艾媒咨询《2022-2023年中国快递物流行业市场创新与标杆企业运营模式研究报告》、商启产业研究院《2025快递行业研究报告》、共研产业咨询《2025-2031年中国快递业行业深度调查与市场前景预测报告》、观研天下《中国快递行业现状深度分析与未来投资研究报告(2025-2032年)》、上海交通大学物流研究院《快递员劳动强度分析报告》、《2025-2030年快递业运作状况全景分析及趋势洞察报告》、《2025年快递从业人员状况调查报告》、国家统计局、国家邮政局、招商证券、开源证券、企查查。