|

|

人民视觉 供图 |

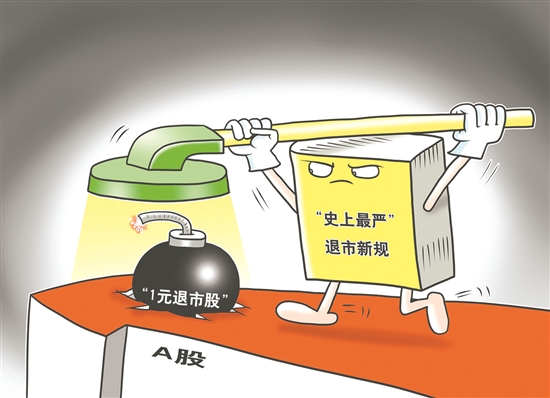

2020年上市公司年报披露季收官,三组数据表明,沪深交易所去年年底发布的“史上最严”退市新规已显现威力,A股退市新生态逐渐形成。专家表示,实践证明,退市新规运行顺畅,常态化退市机制逐步落地。 数十家公司触及指标 今年年报季已经收官,市场围绕2020年上市公司年报的讨论仍在发酵。究其原因,2020年上市公司年报备受关注,一是因为新冠肺炎疫情“特殊”年份的经营业绩受到关注,二则与2020年是执行退市新规的首个会计年度不无关系。上市公司年报集中披露后,退市新规效果面临一次集中检验。 2020年年报披露后,沪深交易所依法合规执行退市新规,89家公司已经或即将按照新规被实施退市风险警示,其中沪市39家、深市50家。这89家公司中,有83家触及财务退市指标,其中包括31家触及营业收入指标,14家触及净资产指标,15家触及审计意见指标,23家触及交叉指标;另外6家实施破产重整。值得一提的是,新规中新设的“营业收入+扣非净利润”这一组合指标让不少公司“戴星戴帽”。 武汉科技大学金融证券研究所所长董登新分析,目前,被实施退市风险警示或退市的公司主要包括两类:一类是没有主业的空壳公司,另一类是长期亏损的“僵尸企业”。“沪深证券交易所全面修订了财务指标类、交易指标类、规范类、重大违法类退市标准,这两类公司在退市新规下,很容易被一元退市标准赶出市场,退市效率得到有效提升。”他说。 “今年以来,被实施退市风险警示的公司多存在财务不达标或者出现违法类问题。”南开大学金融发展研究院院长田利辉认为,退市新规更为审慎严谨,以“收入+利润”的组合指标取代以往单一净利润指标,有效制约了盈余管理的空间和压缩了规则规避的空间,能够将缺乏持续经营能力的“僵尸企业”和“空壳企业”及时清出市场。 中山证券首席经济学家李湛表示,多数企业是在去年年报披露后“戴帽”,可见退市新规中以组合财务指标代替单一净利润指标,明确净利润取扣除非经常性损益前后孰低值等规定,使得表征上市公司持续经营能力的指标更加精准,严格打击了长期没有主业、持续依靠政府补贴或出售资产保壳的公司,压缩了其规避退市的空间,促进了退市进程的市场化、法治化、常态化。 审计机构功能得到发挥 与此前根据年报业绩预告披露的情况相比,如今在经过审计的年报正式披露后,被实施退市风险警示的上市公司增加了约30家,表明审计机构的功能得到了较好发挥。 “退市新规优化了风险警示指标。”田利辉称,退市新规还明确,因财务类指标被实施退市风险警示的公司,下一年的财务指标和审计意见类型指标交叉适用。鉴于审计机构的专业性和独立性,此举能有效防范濒临退市的上市公司通过各种“财技”实现“报表式”盈利,从而有效降低规避强制退市的游戏空间,有效增强了退市制度的威力。同时,增加了审计机构的权威和责任。审计机构需恪尽职守,提升能力,切实履职,成为资本市场重要的“巡视员”和“清道夫”。 李湛认为,审计机构在退市过程中的作用愈发显著,压实自身责任尤为重要。审计机构应切实发挥好资本市场“看门人”作用,严格履行核查验证、专业把关等法定职责,督促上市公司规范运作、真实披露,从而有效保护投资者的合法权益,激发我国资本市场的活力与动力。 “上市公司想实施盈余管理、业绩操纵的难度更大了。”董登新说,新证券法进一步明确了对包括审计机构在内的证券服务机构的法律责任,提高了对证券服务机构未勤勉尽责等行为的处罚力度,证券集体诉讼制度落地,也增加了证券服务机构承担民事赔偿责任的风险。“新证券法实施以来,审计机构正在更加审慎地发表意见,重塑审计行业健康生态,审计执业质量不断提高。”他说。 退市公司数量显著上升 近年来,证监会不断加大退市监管力度,A股上市公司退市数量逐年增多。截至目前,今年以来被强制退市的上市公司家数已达16家,与去年全年数量持平。专家预计,今年退市公司数量将显著上升。 今年以来已有21家公司退市或进入退市程序。其中,7家触及财务类退市指标,7家触及面值退市指标,1家主动退市,2家同时触及重大违法强制退市和其他退市指标,4家重组退市。值得关注的是,退市新规取消了暂停上市环节,退市进程缩短至两年。被*ST的上市公司若2021年业绩没有改善,2022年将被直接强制退市。 “新证券法、刑法修正案生效实施,使得财务造假的成本和风险越来越高,没有主业、长期亏损的公司业绩难以注水,退市公司数量会显著上升。”董登新说。 (钟正)